En l’espace d’une décennie, ces prestataires de service sont devenus l’étape obligatoire pour toute personne souhaitant obtenir un visa vers l’espace Schengen. Auparavant, il fallait s'adresser directement au consulat concerné. Peu à peu, ce service s’est externalisé avec de grandes entreprises privées comme TLScontact, qui brassent des millions de dinars et n’hésitent pas à recourir à des stratégies d’optimisation fiscale, et ce, aux frais des demandeur·ses.

Des services consulaires à TLS

En novembre 2011, le consulat de France en Tunisie lance un appel d’offres pour externaliser la gestion des visas. Le 2 février 2012, l’entreprise privée TLScontact est sélectionnée pour assurer cette fonction. Désormais, le rôle de cette entreprise est de collecter les demandes de visa et de les transférer ensuite au consulat. “ TLScontact opère en Tunisie pour la France depuis 2012, pour la Grande-Bretagne depuis 2014, la Belgique depuis 2015 et l’Allemagne depuis 2022”, détaille le service communication de TLScontact, contacté par inkyfada.

“Il nous fallait les conditions matérielles adéquates pour traiter ces demandes. Nos locaux sont devenus très exigus, on voyait les queues qu’il y avait dehors sous le soleil et dans le froid. On a décidé d’externaliser pour le dépôt de demande de visa. Le choix a été donc porté sur TLScontact”, expliquait la consule générale de France de l’époque Martine Gambard-Trébucien au cours d’une conférence de presse. Le 17 février 2012, la filiale TLScontact Tunisie est créée.

“Comment cette démarche, qui touche pourtant à la souveraineté de l’État, a-t-elle pu être privatisée ?”, s’interroge la journaliste Rachel Knaebel. En effet, l’octroi de visas concerne les prérogatives régaliennes de l’Etat. Pour ce faire, le processus de demande de visa a été découpé : les consulats décident de l’octroi - ou non - du visa, tandis que les prestataires accueillent les demandeur·ses et transmettent les dossiers. Ce système s’est généralisé au monde entier au cours des 15 dernières années. TLScontact gère 150 centres à travers le monde et se targue de traiter 4 millions de demandes de visa par an.

Cela représente un bénéfice conséquent pour les finances des États. Ainsi, un rapport de la Cour des comptes française présente cette externalisation comme “une solution économe pour les finances publiques” car son “coût (...) est supporté par le demandeur”.

En effet, lorsqu’un·e Tunisien·ne entreprend les démarches pour obtenir un visa, il ou elle dépense facilement plusieurs centaines de dinars : en plus des frais de visas, les demandeur·ses payent désormais les frais inhérents à TLScontact. Chaque visa déposé rapporte ainsi des bénéfices à TLScontact et à ses actionnaires.

Par exemple, en 2019, la société a réalisé un chiffre d'affaires de plus de 20 millions de dinars.

En termes de bénéfices - après le paiement des impôts et des frais de fonctionnement -, cela représente plus de 8 millions de dinars pour 2019. Avec la crise du Covid-19, la société a connu une réduction importante de ses revenus mais ces derniers repartent à la hausse depuis la réouverture des frontières.

Source : “Registre national des entreprises”

*Les bénéfices par années sont calculés en prenant le chiffre d’affaires annuel moins les dépenses.

**Les données des bilans financiers de 2017 et 2018 n’ont pas pu être obtenues par inkyfada.

Un schéma plus ou moins complexe

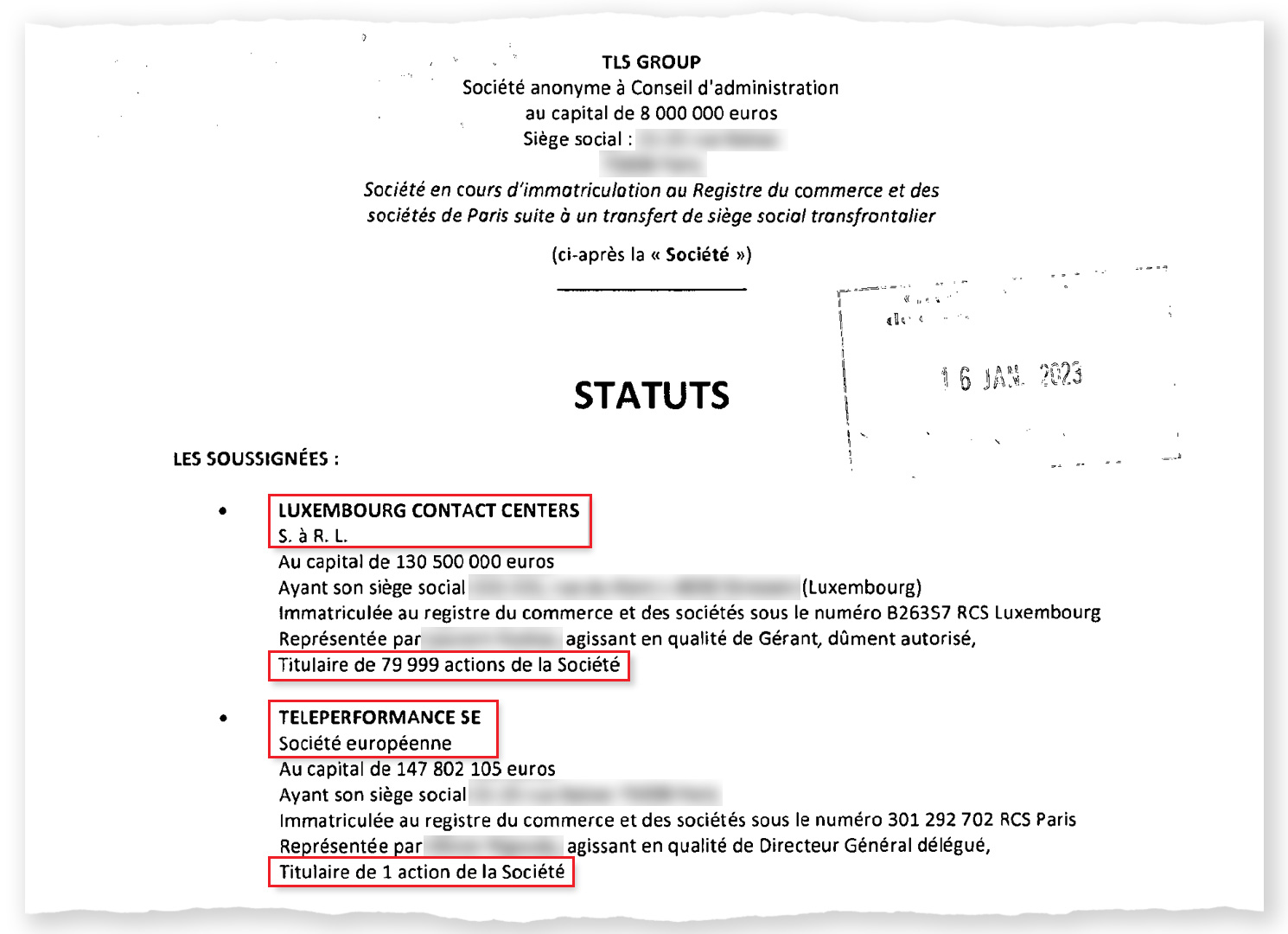

Les différents documents administratifs consultés et analysés par inkyfada montrent que TLScontact Tunisie fait partie du groupe multinational Teleperformance, basé en France et coté à la bourse de Paris - plus connue sous le nom de CAC 40. Teleperformance se présente comme “le leader mondial de la gestion externalisée de l’expérience client et citoyen et des services associés”.

Cependant, le schéma est loin d'être linéaire. Pour remonter jusqu'à Teleperformance, il est nécessaire de passer par un premier intermédiaire, TLS GROUP SA, qui détient à 99% TLScontact Tunisie. À son tour, TLS Group S.A est détenue à 99,99% par un deuxième intermédiaire, Luxembourg Contact Centers. Finalement, il est établi que cette dernière est détenue à 100% par le groupe Teleperformance.

C’est ainsi que tous les bénéfices de TLScontact Tunisie remontent à Teleperformance à travers ces deux intermédiaires luxembourgeois.

En 2020, TLScontact Tunisie a transféré 1.957.177,48 euros de bénéfices à TLS Group S.A, soit près de 6,4 millions de dinars, selon les bilans respectifs de chacune. La même année, c’est 80 millions d’euros qui ont été transférés par Luxembourg Contact Centers à Teleperformance à travers toutes les filiales détenues par cet intermédiaire.

Les deux structures intermédiaires basées au Luxembourg sont des sociétés de gestion des participations, qui détiennent la majorité des filiales du groupe Teleperformance à travers le monde.

En novembre 2022, il a été décidé de transférer le siège de TLS Group S.A en France car “les ressources appropriées au sein du groupe seraient principalement localisées en France”, d’après le compte-rendu d’une Assemblée générale extraordinaire. Le transfert est confirmé en janvier 2023, avec le dépôt des statuts au registre du commerce et des sociétés français. Cependant, Luxembourg Contact Centers, qui détient toujours 99,99% des parts, demeure au Luxembourg.

Une structure typique d’optimisation fiscale

Pourquoi Teleperformance passe-t-elle ainsi par le Luxembourg ? Pour cette multinationale, le Grand Duché offre plusieurs avantages : ce petit pays européen n’est certes pas considéré officiellement comme un paradis fiscal* mais il a été à plusieurs reprises pointé du doigt pour offrir une politique fiscale avantageuse. Le réseau Tax Justice Network place ainsi le Luxembourg à la 6ème place dans le classement des paradis fiscaux pour les entreprises.

ㅤ

Exemples de mécanismes d’optimisation fiscale au sein d’un groupe de sociétés :

Intégration fiscale

: Compenser les déficits et les bénéfices réalisés par les différentes sociétés du groupe afin que l’impôt du groupe soit réduit.

L’exonération de la remontée des dividendes

: En France, les dividendes ne sont pas soumis à l’impôt entre la mère et la fille.

Transfert de bénéfices vers les paradis fiscaux

: Transfert des bénéfices vers des filiales sises dans des pays où la fiscalité est la plus favorable.

Le Luxembourg est notamment connu pour être une destination convoitée dans le cadre des transferts de bénéfices vu sa fiscalité privilégiée. “[Le Luxembourg] offre en effet différents dispositifs pour optimiser l’impôt (...). Le taux effectif, du fait des possibilités d’optimisation, n’est que de 1% ou 2%. Si ce n’est pas un paradis, c’est au moins un havre fiscal…”, avance un des journalistes du Monde, au sujet de l’enquête OpenLux, à laquelle a participé inkyfada.

Par exemple, en 2021, Luxembourg Contact Centers n’a payé que 574 633,12 euros d’impôts sur un résultat de 64 764 103,23 euros. Soit un taux d’imposition effectif de 0,89%.

Les deux intermédiaires luxembourgeois Luxembourg Contact Centers et TLS Group S.A brassent ainsi des millions d’euros de bénéfices… tout en n’employant que deux employé·es chacun.

De nombreuses sociétés basées au Luxembourg ne servent ainsi qu’à faire passer des flux financiers. “Ces coquilles, des sociétés écran, n’ont pas véritablement d’activités. Leur seul but est de réduire la facture, grâce à l’optimisation fiscale”, commente Christoph Trautvtter du réseau allemand Tax Justice Network dans une interview à Investigate Europe.

L’enquête OpenLux montre que “près de la moitié des entreprises commerciales enregistrées dans le pays sont de pures holdings financières, des sociétés offshore totalisant pas moins de 6500 milliards d’euros d’actifs”.

Le mécanisme de transfert des bénéfices

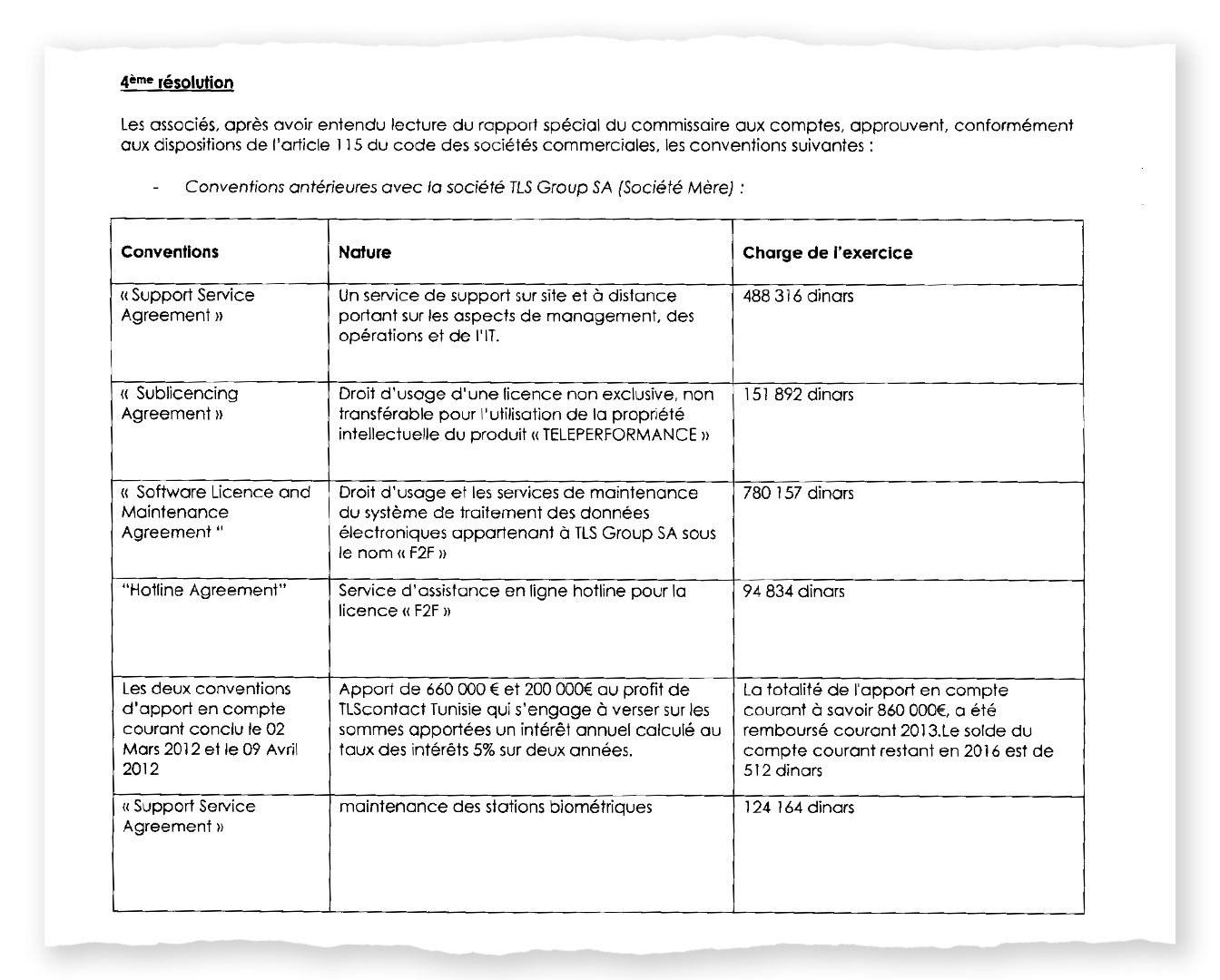

Les deux sociétés intermédiaires basées au Luxembourg ont pour principale activité la gestion des participations et la facturation de services exclusivement au sein du groupe. Ces services peuvent inclure des droits d'utilisation de logiciels, des services de gestion et des intérêts sur les créances du groupe. C’est ainsi que les services facturés par les intermédiaires se retrouvent imposables au Luxembourg, plutôt que dans les pays des filiales où la fiscalité est souvent moins favorable qu’au Grand Duché.

“Parmi les mécanismes les plus connus d’optimisation fiscale, il y a les transferts des bénéfices grâce à la surfacturation de certains services”, analyse une experte en fiscalité interrogée par inkyfada. Il arrive que ces services soient ainsi surfacturés par rapport aux prix du marché, voire même fictifs. Par exemple, des créances délibérément impayées peuvent générer des intérêts puis des intérêts supplémentaires sur ces intérêts impayés. “D'ailleurs ces créances qu’on peut qualifier de fictives restent non remboursées pendant une longue durée et parfois même abandonnées alors que la société qui emprunte détient assez de fonds pour rembourser”, explique l’experte.

Les documents comptables de TLSContact Tunisie montrent que plusieurs services ont été facturés par l’entreprise luxembourgeoise TLS Group S.A. En 2021, la société tunisienne avait ainsi 1.576.439 euros de dettes envers TLS Group S.A. avec un taux d'intérêt de 5% par an, alors qu’elle avait largement assez de liquidités (3 millions d’euros fin 2021) pour rembourser cette dette.

Hormis les intérêts sur les dettes intragroupes, d’autres services sont facturés à l’entreprise tunisienne. Les bilans montrent qu’elle doit annuellement s'acquitter des frais liés aux contrats de “service d’assistance", “d’assistance téléphonique” ou encore la “licence et le service de maintenance de logiciel”. En 2017, cela représente un montant de 1 639 363 dinars. Le service le plus élevé concerne le “droit d’usage et les services de maintenance du système de traitement de données électroniques” d’un logiciel détenu par TLS Group S.A, facturé 780.157 dinars (soit 260.000 euros).

Est-ce que ce service est surfacturé ? “Il n’est pas possible de l'affirmer avec certitude”, commente l’experte. “Cependant, on peut voir que TLS Group rentabilise l'utilisation de son logiciel en à peine un an”.

D’après le bilan financier de TLS Group S.A de 2017, le coût du logiciel s'élève à 4 096 644,44 euros. Si, parmi les 40 filiales du groupe, 20 seulement s'acquittaient du même montant facturé à la Tunisie pour l’utilisation de ce logiciel, TLS Group S.A rentabiliserait en effet sa valeur en à peine un an, augmentée d'une plus-value. Les documents montrent par ailleurs que ces mêmes services sont facturés d’une année à l’autre : “ce genre de contrats de droit d’utilisation durent généralement une dizaine d’années”, confirme l’experte.

De plus, ce logiciel à 4 millions d'euros n’en valait plus que 339 995 en 2017, puisqu’il était amorti à 92%. “Tous ces éléments laissent soupçonner une surfacturation”, résume-t-elle.

10 milliards en vue pour Teleperformance

Tout ce montage et ces avantages fiscaux servent, à terme, au groupe Teleperformance. Cette dernière est loin d’être la seule multinationale à disposer d’une filiale au Luxembourg : plus de la moitié des groupes du CAC 40 seraient dans ce cas, très souvent pour avoir des activités financières. Teleperformance disposerait ainsi de quatre sociétés basées au Luxembourg servant à exercer des activités financières.

“Chaque année, les multinationales déplacent plus de 1000 milliards de dollars des pays où elles font réellement des affaires - les pays où elles vendent des biens et des services et emploient du personnel - vers des paradis fiscaux où elles prétendent faire des affaires, par exemple en louant une boîte aux lettres ou en créant une société écran qui n'existe que sur le papier”, indique le rapport “Justice fiscale : État des lieux 2022” de l’ONG Tax Justice Network.

D’après son bilan financier de 2021, les services spécialisés - incluant les filiales TLS - de Teleperformance ont rapporté 12% du chiffre d’affaires total. “Le chiffre d’affaires de TLScontact a été multiplié par près de 50 en 10 ans (...) À long terme, au-delà de la crise sanitaire qui devrait continuer de peser sur l’activité de TLScontact en 2022, les perspectives de croissance d’activité de la société sont très favorables”.

D’ici 2025, le groupe Teleperformance vise un “chiffre d’affaires supérieur à 10 milliards d’euros”.

inkyfada a contacté plusieurs consulats ayant recours au services de TLS Contact Tunisie. Interrogée sur ses liens avec cette société alors que celle-ci aurait recours à des stratégies d’optimisation fiscale, le consulat d’Allemagne a simplement indiqué que “TLS s'est avéré être un partenaire fiable dans le cadre de [leur] coopération en Tunisie” et que le partenaire contractuel du ministère allemand était “exclusivement TLScontact”. Le consulat de Belgique donne une réponse similaire, indiquant que “la société de sous-traitance TLS avec laquelle la Belgique a une relation contractuelle a son siège social à Paris, en France” et a précisé qu’il ne “[faisait] pas de commentaires concernant sa maison-mère, la société Teleperformance”. La France n’a pas souhaité répondre aux questions d’ inkyfada.